2008년 12월29일

-

미국 경제침체의 골이 깊어가면서 금융위기의 도화선을 제공한 기업 최고경영자(CEO)들이 지탄의 대상이 되고 있다. 세계 금융시장의 중심을 자부하던 월가의 금융 CEO들은 리스크가 큰 금융상품으로 ‘머니 게임’을 벌이다 작금의 금융위기를 초래한 주범으로, 주택건설업체 CEO들은 경제위기를 촉발한 서브프라임모기지(비우량주택담보대출) 사태의 공범으로 낙인찍힌 채 경제 호황기에 그들이 누렸던 천문학적 규모의 돈잔치와 과소비 행태가 도마에 오르고 있다. 미국 자본주의의 첨병으로 존경받던 CEO들의 추락은 자업자득의 측면이 강하다.

지난 10월6일 미 하원 금융위기 청문회장.

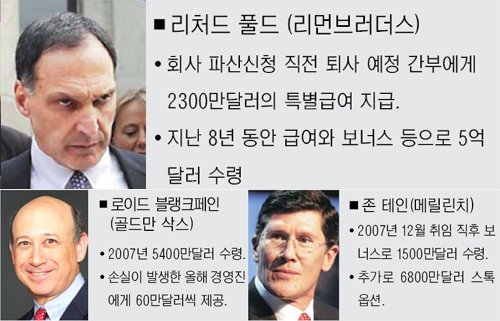

리처드 풀드 리먼브러더스 CEO는 청문회장에서 ‘CROOK’(사기꾼), ‘SHAME’(부끄러운 줄 알아)라고 적힌 카드를 든 시위대에게 수모를 당했다. 청문회를 주재한 헨리 왁스먼 의원은 회사 파산신청 직전 퇴사 예정 간부에게 2300만달러의 특별급여를 지급하고 풀드가 지난 8년 동안 급여와 보너스 등으로 5억달러를 수령한 점을 지적하면서 “파산한 회사의 CEO로서 공정한 일이냐?”고 따져물었다. 풀드는 고개를 숙였다. 맨해튼 파크 애비뉴에 있는 풀드의 펜트하우스와 코네티컷주 저택은 각각 2100만달러, 2500만달러를 호가한다. 유명 화가의 그림 등 2억달러어치의 예술품도 소장하고 있다. 뉴스위크지는 그의 부인 캐시 풀드가 회사가 파산신청한 달에도 명품 쇼핑에 매주 5만∼10만달러를 뿌리고 다녔다고 보도했다.

풀드가 청문회에서 공개 망신을 당한 직후 이번엔 AIG 경영진의 부도덕한 행태가 폭로됐다. 미 정부의 긴급 구제금융을 받아 간신히 파산을 면한 AIG 고위 임직원들이 구제금융을 받은 직후 고급 휴양지에서 골프와 마사지 등을 즐기며 44만달러를 쓴 것이다. AIG의 마틴 설리번 CEO도 청문회장에서 ‘JAIL NOT BAIL’(구제금융 대신 감옥으로)이란 소리를 들어야 했다.

- ◆월가의 탐욕=금융회사 CEO들의 천문학적 보너스는 월가의 탐욕을 상징적으로 보여준다. 메릴린치의 존 테인, 모건스탠리의 존 맥 등 월가 CEO 몇몇은 빗발치는 여론에 밀려 올해 보너스를 포기했지만 지난해까지만 해도 월가는 매년 보너스 잔치를 벌여왔다.

미 정부의 자금 지원을 받은 골드만삭스의 경우, 로이드 블랭크페인 회장이 5400만달러를 수령하는 등 7명의 경영진이 지난해 2억4200만달러를 챙겼다. 손실이 발생한 올해에도 경영진에게 60만달러씩의 기본급을 제공했다. 뱅크오브아메리카(BOA)에 인수합병된 후 구제금융까지 받은 메릴린치의 존 테인 회장은 2007년 12월에 취임한 직후 보너스로 1500만달러를 받고 추가로 6800만달러어치의 스톡옵션을 받았다. 그는 94년 전통의 메릴린치가 간판을 내린 올해에도 연말 보너스로 500만∼1000만달러를 요구했다가 여론의 뭇매를 맞고서야 보너스 포기 선언을 했다.

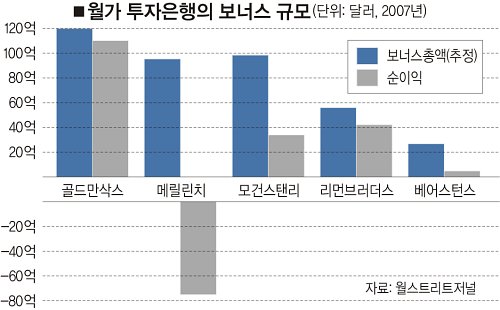

블룸버그통신에 따르면 골드만삭스, 모건스탠리, 메릴린치, 리먼브러더스, 베어스턴스 등 투자은행 ‘빅5’가 지난 5년 동안 경영진에게 지급한 보수는 31억달러에 달했다. 서브프라임모기지 사태가 불거진 2007년에도 이들 빅5는 직원들에게 평균 35만달러씩 모두 660억달러를 지급했다.

AP통신은 지난해 미국 내 116개 은행이 경영진 600여명에게 지급한 봉급과 보너스가 16억달러에 달했으며 대규모 손실을 기록한 금융사 경영진조차 수백만달러의 보너스를 받아갔다고 보도했다. 이들은 현금 보너스는 물론 스톡옵션, 자가용 비행기, 골프 회원권, 개인 자산관리 서비스 등 각종 명목으로 돈을 챙겼다.

◆CEO의 모럴 해저드=금융위기를 초래한 기업 CEO 중에는 주가 하락 전에 주식을 내다팔아 거액을 챙긴 이들도 적지 않았다.

월스트리트저널(WSJ)은 지난 몇 해 동안 버블을 키우며 금융위기 진앙지가 됐던 금융회사와 주택건설업체 등 120개 상장사 CEO들이 주가 하락이 본격화되기 직전에 주식을 팔아치워 지난 5년간 210억달러를 챙겼다고 보도했다. 1억달러 이상 챙긴 CEO도 15명이나 됐다. 리먼브러더스의 풀드 회장(1억8400만달러)과 베어스턴스 제임스 케인 회장(1억6300만달러)도 명단에 이름을 올렸다. 이들이 주식을 팔아치운 뒤 리먼브러더스 주식은 휴지가 됐고 베어스턴스 주식도 고점 대비 95%나 하락했다. 케인은 지난해 성과급만 4000만달러를 수령, “회사야 어찌되든 내 몫만 챙기면 그만”이라는 월가의 탐욕을 유감없이 내보였다.

가장 많은 돈을 챙긴 경영진은 찰스슈왑 증권사 창업자인 찰스 슈왑으로 무려 8억1600만달러를 현금화했다. 이후 주가는 고점 대비 44% 빠졌다. 그 뒤를 주택건설업체 NVR의 드와이트 샤르 회장(6억2600만달러), BOA에 매각된 컨트리와이드파이낸셜의 안젤로 모질로(4억7000만달러), 건설업체 톨브러더스의 로버트 톨(4억2700만달러)이 이었다. NVR의 주가는 2005년 고점 대비 64% 폭락했지만 샤르 회장은 미리 챙긴 돈으로 플로리다 팜비치에 수영장과 테니스 코트가 딸린 8500만달러짜리 대저택을 구입, 투자자들의 공분을 샀다. 톨은 자사 주가가 상한가를 달리던 2005년 중반에 집중적으로 주식을 매도했다.

‘시한 폭탄’을 돌리다 자기 차례가 오기 전 빠져나간 셈이다. 1990년대 기술주 거품이 일던 시절에도 50명 넘는 경영진들이 거품 붕괴 전에 주식을 팔아 1억달러 이상 챙긴 바 있다.

◆경제위기 도화선된 탐욕=“이익을 내라, 그러면 너를 부자로 만들어줄 것이다. 손실이 나면 너는 해고될 것이다.”

월가의 성과급 시스템을 대변하는 구호다. 하지만 월가의 성과급 시스템이 현 금융, 경제위기의 원인이 됐다는 지적이 높다.

뉴욕타임스는 최근 ‘월가의 수익은 신기루, 천문학적 보너스는 현실’이라는 제목의 기사에서 “투자은행 직원들의 보너스를 높여준 투자는 결국 손해가 났지만 보너스는 깎이지 않았다”면서 월가의 성과급 시스템에 문제를 제기했다. 신문은 그 사례로 메릴린치 공동사장을 역임했던 한국계 다우 김(김도우)을 거론하면서 금융위기 직전인 2006년 그의 월급은 35만달러에 불과했지만 보너스는 월급의 100배인 3500만달러에 달했다고 보도했다. 메릴린치는 그해 모기지 관련 투자로 75억달러의 이익을 냈으나 이후 모기지 투자가 부실화하면서 손실액 규모가 2006년 이익의 세 배까지 치솟았다. 2006년 메릴린치 임직원들은 성과급 보너스로 50억∼60억달러를 손에 쥐었지만 정작 회사의 이익은 몇 년 후 흔적도 없이 사라진 신기루였다는 것이다.

하버드 로스쿨의 루시안 벱척 교수는 “투자은행 전체가 왜곡된 성과급 체계 위에 서있었다”면서 “보상 체계는 위부터 아래까지 온통 결점투성이”라고 지적했다. 은행 경영진들이 성과급 체계에 따른 보너스를 타내기 위해 고안한 각종 ‘머니 게임’을 벌이다가 금융위기를 자초했다는 것이다.

조남규 기자

'미국 탐사기' 카테고리의 다른 글

| 美 벽촌女의사 ‘보건 사령탑’되다 (1) | 2009.07.13 |

|---|---|

| 데이비드 수터의 귀거래사 (0) | 2009.05.04 |

| 흔들리는 미국 패권 (0) | 2009.01.29 |

| 벼랑 끝에 선 미 중산층 (0) | 2009.01.25 |

| 고액연봉 포기한 자원입대 프로선수 (0) | 2006.03.19 |

| 벌칸의 선택 (1) | 2005.04.25 |

| 대통령과 결별하는 판사들 (0) | 2005.03.11 |

| 촌지 없는 학교 (0) | 2005.02.13 |